来源:十字路口辣笔小强

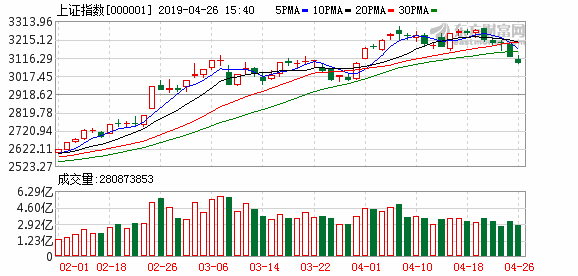

一周五连阴!周五沪指再度跌超1%,周跌幅高达5.64%,一周市值蒸发3.8万亿,按1.5亿投资者计算,人均亏损超2.5万元!

至于下跌的理由,除了任泽平所谓的“政策顶”,外资(陆港通北上资金)的撤退则是大家关注的焦点。本周,外资净流出127.72亿元,仅次于4月14日当周的129.01亿元,为年内第二大净流出周。

自3月中旬以来,外资就改变了今年前两个月的大幅流入之势。整个4月,外资净流出219.83亿元,为史上第二大净流出月,仅次于股灾期间2015年7月的314.94亿元。

数据来源:东方财富(18.190,-0.07,-0.38%)Choice数据

假外资被查作祟?

外资为何大幅流出?一个普遍的怀疑是,这和香港加强监管有关。

4月24日香港证监会官网挂出的一则通函,称香港金管局及证监会检查发现,一家在香港经营银行、持牌法团及其他联属公司的内地银行集团,透过私募基金及其他实体,进行了一连串引起严重关注的复杂交易。监管当局要求各机构对相关的情况进行即时检讨,及采取一切必要的措施处理所有相关风险。

有报道援引香港市场人士的话表示,此事如果仅仅只是涉及到证券市场,香港证监会出手即可,而此次是证监会和金管局两大监管机构联合出手,“说明事情可能比较大,复杂的交易机构不仅涉及到证券,更有可能涉及到利用证券市场‘洗钱’的行为。而从复杂交易结构来解读,涉及到配资行为的可能性也相当大。”

香港配资杠杆高?李小加叫屈

沪港通和深港通开启之后,内地资金通过香港市场来炒作A股的情况时有发生,内地证监会亦查处过相关案例。这些资金也被称为“假外资”。

针对记者提出的“很多被称之为国际的钱,其实是内地的钱披上了一层外资的外衣,这些穿了‘马甲’的资金再通过互联互通流入内地”一问,李小加表示:“钱在我们眼里没有地域之分,我们只关注以何种制度和规则监管资本。你的钱和索罗斯的钱在我眼里没有区别,因为到了香港就要受到香港规则的监管。钱在哪里就要受哪里的监管,就要符合当地的监管形式和规则,这是国际规则。”

而针对“不少报道称在香港配资是很容易的,杠杆水平也可以做到很大,并通过沪深港通买入A股”的问题,李小加则表示:“我看到过这些论调,其实这里面有一些误导,认为在香港配资是很容易的,动不动几十倍杠杆融资,其实并没有。香港的券商有很严格的margin(保证金)管理,而且他们实时监控流动性比例。券商的资金也都是从银行借的,银行盯着,交易所盯着,谁敢做这么高的杠杆融资?有些报道不严谨。”

事实上,香港对资金的监管一直趋严,今年4月4日,香港证监会就建议的《证券保证金融资活动指引》发表咨询总结,要求经纪行可采用的最高保证金贷款总额相对于资本的倍数将会被设定为五倍,以免杠杆过高。该指引将于2019年10月4日生效。

即使当前,有业内人士表示,在香港,配1:2、1:3是有的,但对账户分仓也有严格要求,比如大部分券商会要求一个账户里最好有4-5只股票,单票的占比最好不超过30%。至于几十倍显然有夸大的成份。

此外,目前沪深港通实施了北向看穿机制,即沪深港通北上资金实行“实名制”,监管部门可以看穿、看清投资者的证券账户。

外资认为A股配置价值降低?

中信证券(23.590,0.09,0.38%)认为,近期北向资金净流入趋缓,表面A股长期配置价值可能已降低。

中信证券称,90%以上的北向资金配置于陆股通标的池市值Top20%股票,75%以上北向资金配置于陆股通标的池ROE Top20%股票,且配置偏好不随市场风格变化而改变,说明北向资金配置属性较强。而4月以来北向资金净流入趋缓,表明A股长期配置价值已降低。

中信证券预计,全年A股市场增量资金净流入量约为9000亿元,年初至今已流入约7000亿元,未来流入节奏放缓。

其中,外资是今年A股增量资金的绝对大头,其流入节奏对年内市场会产生重要作用。预计下一轮外资流入要等到5月中下旬MSCI纳入因子进一步提升的时点。

货币政策预期发生改变

除了资金面,货币政策预期发生改变,被认为是引发A股下跌的另一大重要原因。东北证券(10.740,0.20,1.90%)表示,在降准落空后,市场对于流动性出现边际收紧的预期。

4月23日,有市场传言称,本周四(25日)起,央行拟对部分农商行及农信社等农村金融机构定向降准1个百分点。但传言很快被打脸,23日夜间,央行旗下《金融时报》报道,该消息不属实,央行目前并没有新的定向降准政策。而这已经是一个月内市场第二次传言降准并被央行辟谣。

而央行为了稳定市场情绪,也端出了一碗久违的“特麻辣粉”(定向中期借贷便利,TMLF)。

4月24日,伴随1600亿元7天逆回购到期,央行开展了金额为2674亿元,操作利率为3.15%,比“麻辣粉”(中期借贷便利,MLF)低15BP,当日实现流动性净投放1074亿元。

市场人士认为,先辟谣定向降准,而后又实施TMLF,这些操作传递出了一个信号——央行将更加注重流动性的结构性调整,而非总量加持。

中信证券固定收益首席研究员明明认为,不降准而选择TMLF,意味着宽货币紧信用格局形成。

有市场分析认为,一季度A股走牛,本质是充裕的流动性促使前期低估值进行修复,是一个“流动性造牛”的故事。如今,随着宏观政策调控力度的微调,这个故事可能已经接近尾声。

最佳买点仍需等待?

展望未来,在经历估值修复之后,A股进一步上涨需要基本面的支持,市场等待企业盈利拐点出现。

海通证券(14.300,0.47,3.40%)表示,上证综指2440点以来是牛市第一阶段,上涨源于估值修复。市场进入牛市第二阶段需要确认基本面见底。

中金公司预计,未来3-6个月市场涨幅将较一季度有所趋缓。但也不宜过于悲观,在稳增长政策、减税降费以及未来潜在改革举措之下,盈利可能会有所复苏。

中信证券认为,短期内政策节奏调整将导致增量资金流入放缓,市场驱动力弱化。此外,一季报披露对市场的压制以及市场亢奋情绪趋于平静,预计存量资金也开始主动减仓,维持“最佳买点仍需等待”的判断。

关键词: A股