年年有奇葩,今年还挺多。今天来关注一只“赚了收益没赚钱”的基金。

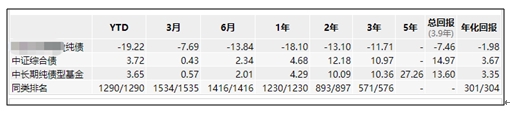

在今年多数基金赚钱,部分权益基金收益甚至翻倍的同时,却有一只纯债基金净值跌跌不休,年内收益率跌幅接近20%,在同类型基金中排名垫底,而97%重仓持有的却是国债,这是什么原因呢?

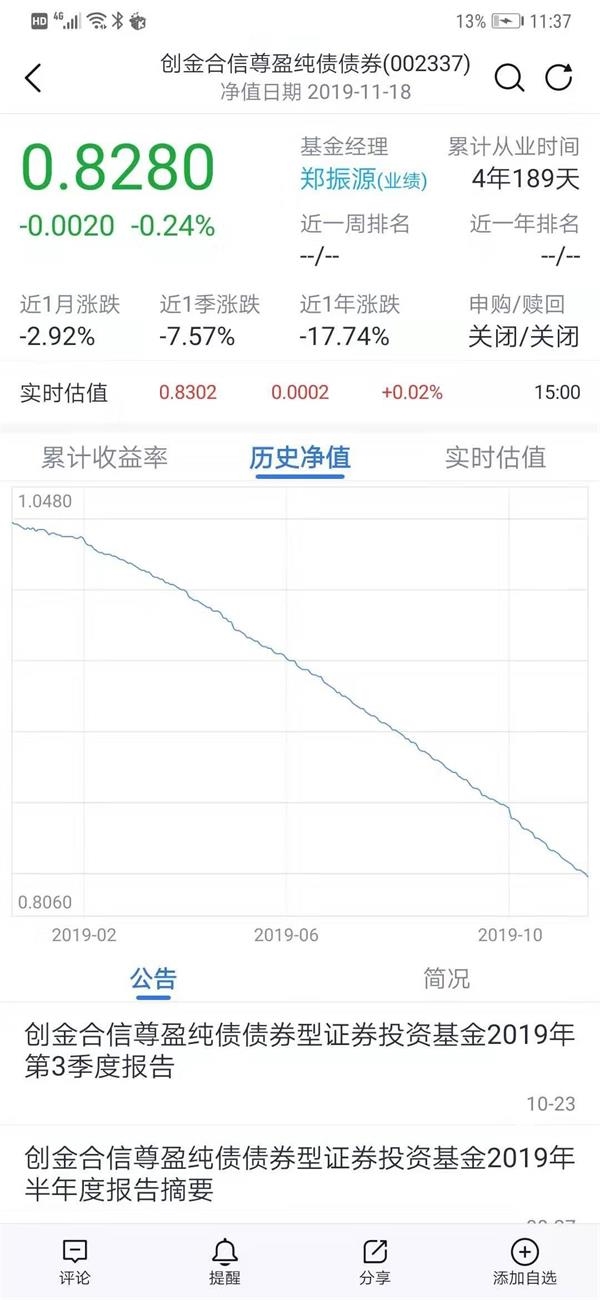

这只基金今年以来的净值曲线是这样的:

机构出走

基金成“壳” 净值跌跌不休

该只纯债基金成立于2016年1月,从基金成立到2018年底,该只基金收益率为14.56%,还是正常运作的纯债基金。

然而,2019年以来,纯债基金的走势画风突变,基金净值跌跌不休。截至今年11月18日,该只基金的跌幅19.22%,大幅领跌市场。

而从净值曲线看,这样稳定的下跌势头看来短期内还是止不住,慢慢是要把老本亏完的节奏。

这只基金到底发生了什么?为何会如此跌跌不休?

从基金近一年持仓看,该只基金一直重仓持有低风险的国债和金融债,也不至于跌成如此啊。

从该只基金成立后披露的首个中报数据显示,该只基金219户持有5亿份,其中机构投资者占比为99.91%,疑似是一只机构定制的基金。

在2017年公募基金流动性新规出台前后,机构定制的基金才开始在季报中披露单一投资者持有份额超过20%的情况。

2017年一季报,该只纯债基金的数据披露了,单一机构持有人份额4.98亿份,占比99.99%,机构定制基金属实。

从2017年至2018年三季度,该只基金单一机构的持有份额一直维持在4.98亿份,99.99%的份额占比,基金规模也一直在5个亿徘徊。

截至2018年四季度,该只基金遭遇这一机构资金大赎回,基金规模从5.1亿元锐减至81.65万元,沦为迷你基金。其中,该机构持有份额还有50万份,占比为62.76%。

2019年一季度,该机构最后的50万份也悉数赎回,该只基金沦为一只“空壳基金”,基金规模仅剩9.75万元。随后的二、三季度,该只基金规模分别为5.31万元、6.69万元,变成了“超级迷你基金”。

每天54.5元审计费

成“压垮骆驼的最后一根稻草”

那么,是什么原理导致基金持续亏损的呢?

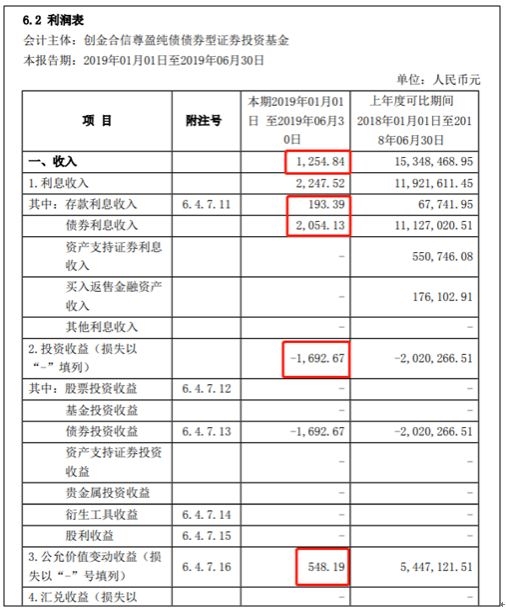

从今年中报资产负债表和利润表数据看,该只基金今年上半年整体收入为1254.84元,还属于正收益。其中,债券和存款利息收入是2247.52元,投资收益亏损1692.67元,公允价值变动为548.19元,其他收入151.8元。

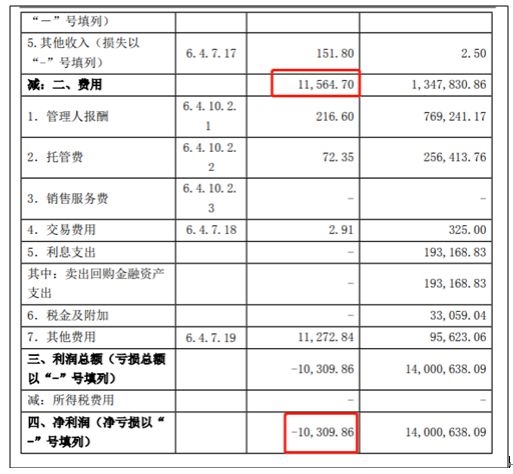

但在费用一栏,该只基金上半年总费用为1.16万元。其中,管理费收入216.6元,托管费72.35元,其他费用为1.13万元,直接导致基金产生1.03万元的亏损。

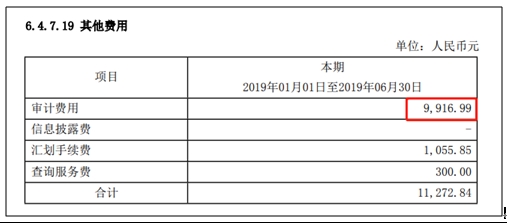

而从更为细致的产品披露可以看到,1.13万元的其他费用中,上半年审计费为9916.99元,在1.16万元总费用占比高达85.8%。

什么是审计费呢?基金合同规定,审计费是基金管理人聘请与基金管理人、基金托管人相互独立的具有证券从业资格的会计师事务所及其注册会计师,对基金的财务报表进行审计。

一般而言,基金定期报告,包括基金年度报告、基金半年度报告和基金季度报告。而基金年度报告的财务会计报告应当经过审计,以保证财务数据的真实、准确、完整。

按照上半年182天计算,平均每天54.5元的审计费,不仅侵蚀了基金的投资收益,还让基金持续亏损运营,导致基金净值跌跌不休。

多数亏钱基金是迷你基金

业内呼吁加速处置

由于基金投资收益无法覆盖成本,今年中报有不少基金虽然在投资上赚钱,但由于规模较小,微薄的投资收益被运营成本稀释,变成了亏钱基金。

针对上述现象,华南某中型公募市场总监表示,此类亏损运作的基金多数是迷你基金,由于基金规模过小导致基金投资收益无法覆盖运作成本。

在这位市场总监看来,基金公司一般对这类基金有三类处理方式,一是基金清盘,应加速处置,避免一直亏损运作侵害投资者利益;二是寻找帮忙资金买入或做好持续营销,继续做大基金规模,让基金净利润“扭亏为盈”;第三是实施基金转型,通过再次发行做大基金规模,继续运作下去。

“最好还是继续运作下去,基金公司还是想留住客户和资金。但如果长期不处理,任由基金亏损运作是不负责任的表现。”该市场总监表示。

关键词: 基金直线暴跌