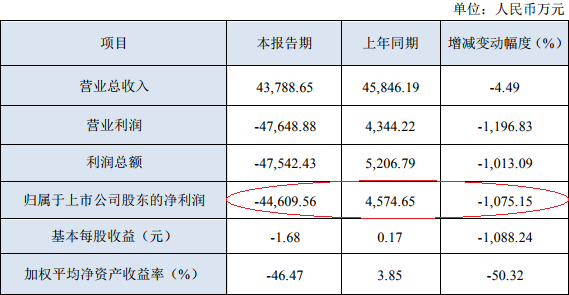

冠昊生物科技股份有限公司(以下简称“冠昊生物” 证券代码“300238”)2月29日发布2019年度业绩快报显示,公司去年实现营业总收入4.38亿元,同比下降4.49%;实现归属于上市公司股东的净利润-4.46亿元,同比下降1075.15%。冠昊生物表示,公司业绩下滑主要原因为商誉减值及长期股权投资减值,其中,计提商誉减值准备金额3.42亿元,计提长期股权投资减值准备金额6213.13万元。

冠昊生物此前业绩预告显示,此次商誉减值的子公司为珠海祥乐医疗器械有限公司(以下简称“珠海祥乐”)、武汉北度生物科技有限公司(以下简称“武汉北度”);长期股权投资减值为公司对广州优得清生物科技有限公司(以下简称“优得清”)的长期股权投资。

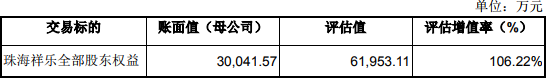

2016年8月23日,冠昊生物公告,拟发行股份及支付现金购买珠海祥乐全部股权,交易金额为6.00亿元,其中以发行股份支付交易对价的50%,以现金支付交易对价的50%,增值率106.22%,增加商誉5.23亿元。

此次交易事项的独立财务顾问中信证券在报告中表示,本次交易完成后,上市公司将整合标的公司的渠道资源,围绕人工晶体行业开展布局,同时在品牌、资金和行业资源方面对珠海祥乐给予支持,增加上市公司后续持续盈利能力。

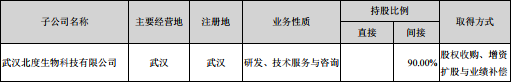

2015年8月26日,冠昊生物公告,拟通过增资入股及受让股权的方式取得武汉北度60.21%控股权,投资总额约需4405.5万元,形成商誉2885.33万元。冠昊生物表示,投资工作完成后,武汉北度的组织工程、细胞生物技术服务将和冠昊生物的免疫细胞存储业务形成协同效应,使公司增加业务范围和扩大行业影响力。

2017年,冠昊生物发布调整公告,因武汉北度发展环境发生了重大改变,无法完成2016年业绩承诺,交易对方杨国成将27.0628%股权补偿给公司后,剩余股份为12.7259%。此外,杨国成将其所持股份降低至10%,并承诺不再担任武汉北度总经理职务,由公司委派总经理人选。截至2018年末,冠昊生物间接持有武汉北度90%股权。

2014年3月18日,冠昊生物发布关于增资优得清的公告,公司拟分阶段向优得清投资总额共计4000万元,投资完成后冠昊生物占优得清注册资本33.3%。其中,第一期为2014年4月30日前,经冠昊生物董事会同意后增资1000万元,占优得清注册资本16%;第二期为2015年6月30日前,优得清生物型人工角膜项目计划完成临床试验(采用术后180天脱盲率作为主要疗效指标)。在提交产品注册申请并获受理后,冠昊生物继续增资3000万元,占优得清增资后注册资本33.33%。

2015年8月26日,冠昊生物发布关于收购优得清16%股权的公告,公司决定以自有资金3600万元收购优得清16%股权,本次收购完成后公司占优得清49.33%股权。本次收购出资来源为冠昊生物自有资金。

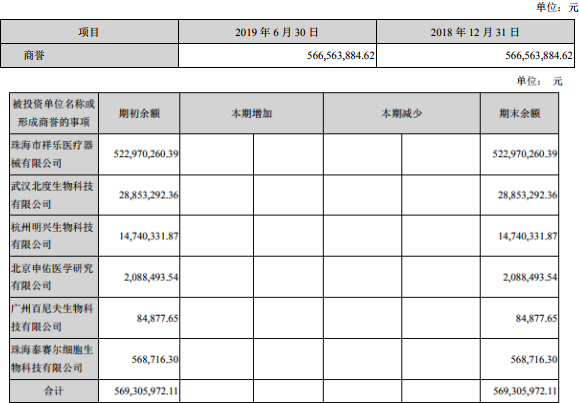

冠昊生物于2011年7月6日登陆深交所创业板,2013年起开始频繁投资并购。截至2019年上半年末,公司合并财务报表范围内子公司达25家,其中6家形成商誉,合计为5.67亿元。

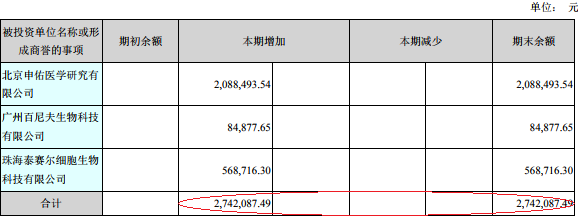

2018年,冠昊生物商誉减值风险显现,当年计提了北京申佑医学研究有限公司(以下简称“申佑医学”)、广州百尼夫生物科技有限公司(以下简称“广州百尼夫”)、珠海泰赛尔细胞生物科技有限公司(以下简称“泰赛尔细胞”)三家公司合计274.21万元商誉减值准备。

在频繁并购的同时,冠昊生物业绩状况自2016年开始下滑。2016年至2018年,冠昊生物扣非净利润分别为4062.12万元、2695.30万元、1690.55万元。而冠昊生物2015年扣非净利润为5336.25万元。

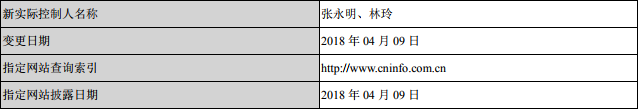

此外,中国经济网记者发现,冠昊生物2018年实际控制人发生变更。冠昊生物原实际控制人为朱卫平、徐国风,变更后实际控制人为张永明、林玲,二人均为中国国籍,无境外永久居留权。

2016年6亿收购珠海祥乐100%股权 溢价106%新增商誉5亿

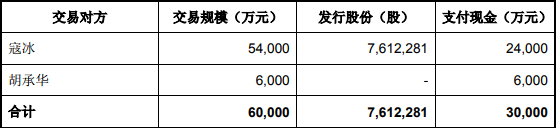

2016年8月23日,冠昊生物发布发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(修订稿),公司拟向寇冰、胡承华发行股份及支付现金购买其持有的珠海祥乐全部股权,交易金额为6.00亿元,其中以发行股份支付交易对价的50%,以现金支付交易对价的50%。

本次发行股份购买资产的定价基准日为公司第三届董事会第十四次会议决议公告日(2016年3月15日)。发行股份购买资产的发行价格为定价基准日前20个交易日股票均价的90%,即39.41元/股。根据签订的购买资产协议,上市公司将向珠海祥乐股东寇冰发行股份761.23万股。

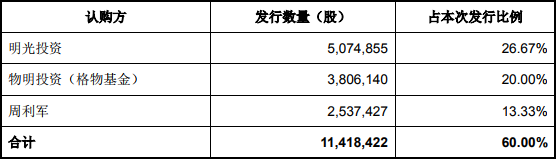

同时向明光投资、物明投资(格物基金)和周利军发行股份募集配套资金不超过4.50亿元,用于支付本次交易的现金对价、本次交易相关费用以及区域细胞业务运营平台项目。

根据《发行管理暂行办法》的相关规定,本次募集配套资金股份发行价格为定价基准日前20个交易日股票均价的90%,即39.41元/股。上市公司将向募集配套资金认购方发行股份1141.84万股。

根据国众联出具的资产评估报告,采用收益法对珠海市祥乐医药有限公司的股东全部权益评估值为6.20亿元,评估值较账面净资产增值3.19亿元,增值率106.22%。冠昊生物2016年年报显示,公司收购珠海祥乐100%股权增加商誉5.23亿元。

此次交易事项的独立财务顾问中信证券在报告中表示,本次交易完成后,上市公司将整合标的公司的渠道资源,围绕人工晶体行业开展布局,同时在品牌、资金和行业资源方面对珠海祥乐给予支持,增加上市公司后续持续盈利能力。

交易对方承诺,珠海祥乐2015年度实现的扣除除珠海祥乐同一控制下企业合并产生的子公司期初至合并日的当期损益以外的非经常性损益后归属于母公司股东的净利润不低于4000万元,2016年度和2017年度实现的扣除非经常性损益后归属于母公司股东的净利润分别不低于 5200万元、6760万元。

根据立信出具的《审计报告》,珠海祥乐2015年度实现的扣除除珠海祥乐同一控制下企业合并产生的子公司期初至合并日的当期损益以外的非经常性损益后归属于母公司股东的净利润为4027.75万元,已经达到承诺的4000万元。

根据冠昊生物发布的珠海祥乐2016年、2017年业绩承诺完成情况,珠海祥乐2016年、2017年扣非后归母净利润分别为5210.49万元、6986.50万元。

2015年4406万收购武汉北度60%股权 新增商誉2885万

2015年8月26日,冠昊生物发布关于收购部分股权并增资武汉北度生物科技有限公司的公告,公司拟通过增资入股及受让股权的方式取得武汉北度控股权,投资总额约需4405.5万元。增资及受让股权完成后,冠昊生物将持有武汉北度60.21%的股权。

本次交易经公司2015年8月24日召开的第三届董事会第九次会议审议通过;本次交易金额来源于自有资金,投资额度在董事会审批权限范围内,不涉及关联交易,也不构成《上市公司重大资产重组管理办法》规定的重大资产重组,无需提交公司股东大会审议。

冠昊生物表示,预计投资工作完成后,武汉北度的组织工程、细胞生物技术服务将和冠昊生物的免疫细胞存储业务形成协同效应,使公司增加业务范围和扩大行业影响力。

2016年1月5日,武汉北度完成相关股权转让工商变更有关事宜。冠昊生物2016年年报显示,公司收购武汉北度形成商誉2885.33万元。

冠昊生物、武汉金海丰创业投资基金合伙企业(有限合伙)、杨国成、杨园与周波签署关于武汉北度的《投资框架协议书》,杨国成、杨园与周波承诺武汉北度2015年度、2016年度、2017年度、2018年度实现的经审计税后净利润(扣除非经常性损益)分别不低于100万元、250万元、400万元、600万元。

2017年2月27日,冠昊生物发布拟调整对武汉北度投资方案的公告显示,2015年11月19日,公司与武汉金海丰创业投资基金合伙企业(有限合伙)、杨国成签署了《关于武汉北度生物科技有限公司之股权转让及增资协议》,杨国成在该协议中承诺武汉北度2016年度、2017年度、2018年度实现净利润分别不低于300万元、500万元、800万元。

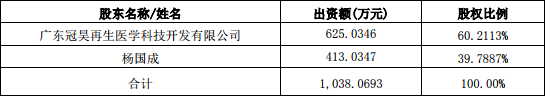

2016年1月5日,武汉北度完成相关股权转让工商变更有关事宜。变更完成后,广东冠昊再生医学科技开发有限公司对武汉北度持股比例为60.2113%,杨国成对武汉北度持股比例为39.7887%。

因武汉北度公司发展环境发生了重大改变,2016年1-12月仅实现净利润-367.55万元,无法完成2016年业绩承诺300万元净利润。

为评估武汉北度2016年亏损对公司的影响,公司委托国众联资产评估土地房地产估价有限公司(以下简称“国众联”)对持有的武汉北度60.2113%股权在2016年12月31日的市场价值进行了评估。

国众联出具资产评估报告(国众联评报字[2017]第3-003号),经收益法评估,武汉北度60.2113%股权评估值为2922.85万元,评估值较公司长期股权投资账面价值2805.50万元增值117.35万元,增值率4.18%。评估结果显示公司2016年无需计提减值准备。

鉴于武汉北度发展环境已经发生重大改变,未来业绩承诺的实现具有很大的不确定性,为此,经与杨国成充分沟通,杨国成将27.0628%股权补偿给公司后,剩余股份为12.7259%。

杨国成愿意将其所持股份降低至10%,其余股份无偿转让给公司,解除其在《股权转让及增资协议》中有关业绩承诺和补偿条款的义务,同时,杨国成承诺不再担任武汉北度总经理职务,由公司委派总经理人选,杨国成今后仅负责武汉北度的技术研究和发展事宜。

冠昊生物2018年年报显示,公司间接持有武汉北度90%股权。

冠昊生物2017年、2018年年报显示,武汉北度2017年、2018年净利润分别为-246.58万元、-129.89万元。

2019年业绩亏损4.46亿元 计提商誉减值准备3.42亿元

冠昊生物2月29日发布2019年度业绩快报显示,2019年公司实现营业总收入4.38亿元,同比下降4.49%;实现归属于上市公司股东的净利润为-4.46亿元,同比下降1075.15%。

冠昊生物表示,公司2019年业绩亏损原因之一为,报告期内,公司对商誉及资产进行减值测试,公司判断因并购资产产生的有关商誉存在减值迹象,本期计提的商誉减值准备金额为3.42亿元。

冠昊生物1月24日发布的2019年业绩预告显示,公司拟计提珠海祥乐、武汉北度商誉减值准备合计2.29亿元。其中,拟计提珠海祥乐商誉减值准备约2.20亿元;拟全额计提武汉北度商誉减值准备2883.53万元。

据中国经济网记者了解,冠昊生物于2011年7月6日登陆深交所创业板,上市两年后,冠昊生物开始频繁投资并购。2013年7月30日,公司连发4份公告,其中2份公告为对广州宝瑞莱生物技术有限公司、广州聚生医疗科技有限公司增资公告,另外2份公告为成立子公司公告,两家子公司分别为广东冠昊生命健康科技园有限公司、西藏冠昊生物科技有限公司。

此后,2014年至2016年,冠昊生物分别收购了优得清、杭州明兴生物科技有限公司、申佑医学、珠海祥乐、武汉北度等公司。

冠昊生物2019年半年报显示,截至2019年6月30日止,公司合并财务报表范围内子公司达25家,其中,形成商誉的共6家,截至2019年上半年末,冠昊生物商誉为5.67亿元。

冠昊生物2019年半年报

2018年,冠昊生物商誉减值风险显现。冠昊生物2018年年报显示,申佑医学、广州百尼夫、泰赛尔细胞持续亏损,计提三家公司商誉减值准备,合计274.21万元。

冠昊生物2018年年报

冠昊生物频繁收购,其业绩自2016年开始下降,尤其是扣非净利润,由2015年的5300万元降至2018年的1700万元。

2013年至2018年,冠昊生物营业收入分别为1.69亿元、1.90亿元、2.26亿元、3.13亿元、4.61亿元、4.58亿元;归属于上市公司股东的净利润分别为4057.39万元、5010.31万元、6336.60万元、5695.58万元、4552.31万元、4574.65万元;扣非净利润分别为3380.07万元、4301.67万元、5336.25万元、4062.12万元、2695.30万元、1690.55万元。

2018年实控人变更

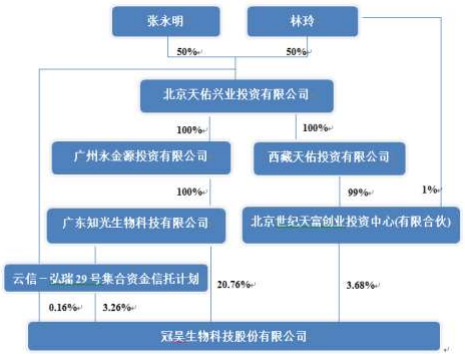

中国经济网记者查询公告发现,冠昊生物2018年4月9日发布公司实控人拟发生变更的提示性公告显示,2018年4月3日,公司控股股东广东知光、实际控制人朱卫平、徐国风与广州永金源投资有限公司(以下简称“永金源投资”)签署《增资协议》。协议约定,永金源投资拟增资广东知光10.6亿元,取得广东知光98%的股权,增资完成后,永金源投资将成为广东知光的控股股东。

本次增资完成前,广东知光直接持有冠昊生物5504.48万股股份,占公司总股本的20.76%;通过“云信—弘瑞29号集合资金信托计划”间接持有冠昊生物863.82万股股份,占公司总股本的3.26%,合计持有冠昊生物6368.30万股股份,占公司总股本的24.02%。朱卫平、徐国风通过广东知光间接持有冠昊生物24.02%股权,朱卫平直接持有冠昊生物1.18%股权,冠昊生物实际控制人为朱卫平、徐国风。

本次增资完成后,永金源投资持有广东知光98%股权,通过广东知光及“云信—弘瑞29号集合资金信托计划”间接持有上市公司24.02%股权。广东知光仍为上市公司控股股东,永金源投资实际控制人张永明、林玲夫妇成为上市公司新的实际控制人。

冠昊生物2018年年报显示,张永明、林玲二人均为中国国籍,无境外永久居留权。

冠昊生物2018年年报

2018年4月12日,广东知光完成工商变更登记手续。2018年5月9日,冠昊生物完成工商变更登记手续,法定代表人变更为张永明。2018年12月25日,广东知光进行了股东变更,自然人朱卫平、徐国风退出,永金源投资成为持有广东知光生物科技有限公司100%股权的股东。

冠昊生物2018年年报

关键词: 冠昊生物